Na última quarta-feira, o Copom (Comitê de Política Monetária do Banco Central) anunciou uma redução na taxa básica de juros brasileira para 11,25% ao ano, consolidando um ciclo de cortes que caracterizou 2023, com 5 reduções de 0,50%.

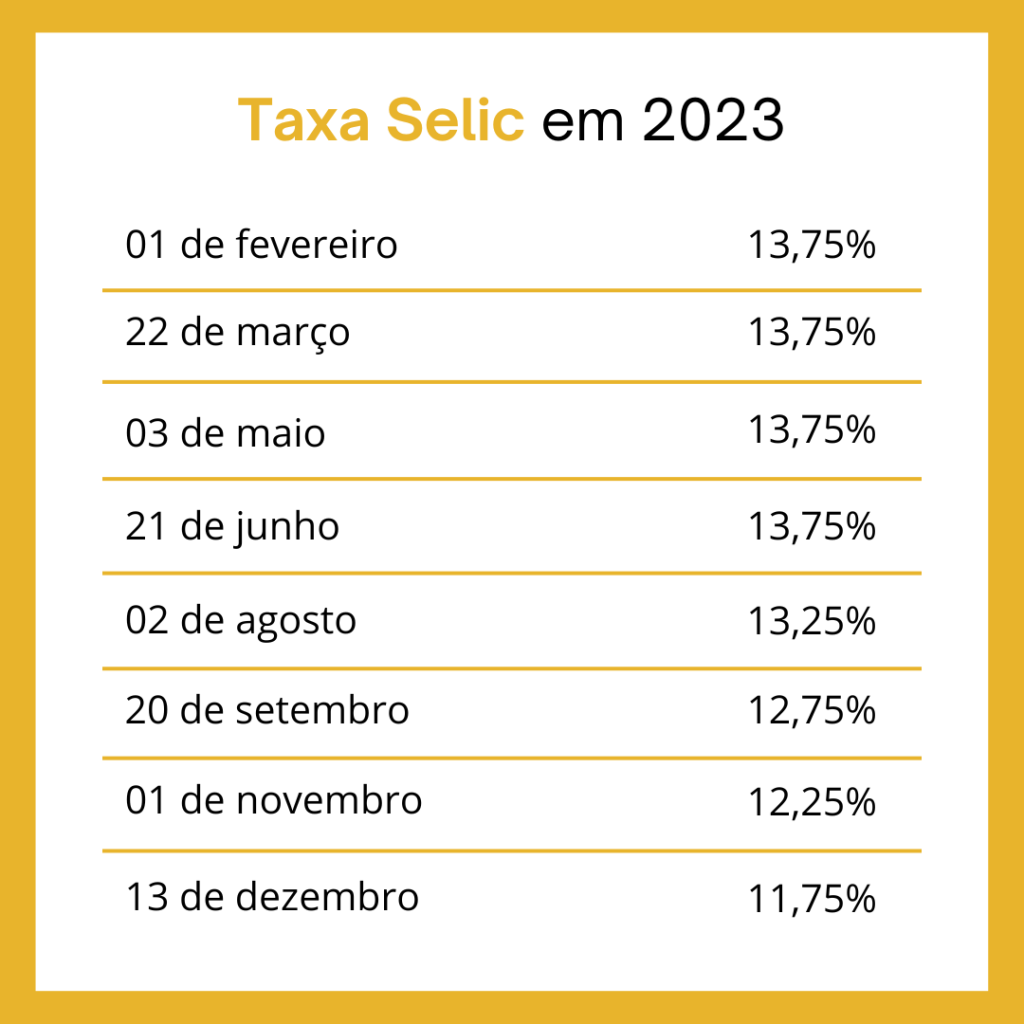

Este movimento levou a taxa Selic de volta a níveis baixos, encerrando o ano em 11,75%, o patamar mais baixo em 20 meses.

Observando o contexto histórico, a redução já era amplamente esperada, conforme evidenciado no ciclo de cortes ao longo de 2023. Confira na imagem abaixo:

O comunicado oficial do Copom destacou que a decisão de reduzir a taxa visava alinhar-se à estratégia de convergência da inflação para a meta ao longo do horizonte relevante, incluindo os anos de 2024 e 2025.

Mas qual é o impacto dessa redução na taxa de juros nos investimentos?

Os especialistas em Renda Fixa da XP compartilharam insights valiosos sobre o retorno dos investimentos com a nova taxa de 11,25%.

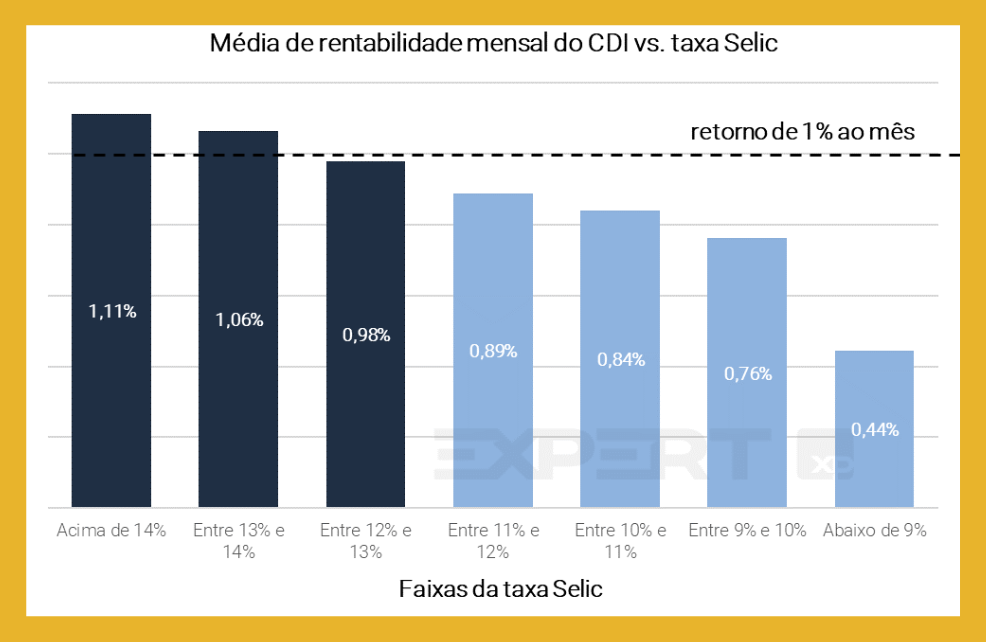

O CDI, que historicamente acompanha a Selic, mostra uma queda em sua rentabilidade à medida que a Selic diminui. Em cenários onde a Selic estava acima de 12%, o CDI oferecia atrativos retornos de mais de 1% ao mês. Entretanto, com a taxa entre 11% e 12%, o CDI apresenta agora um retorno inferior a 1% ao mês, e a previsão é que, com a taxa chegando a 9,00% em 2024, o CDI possa render aproximadamente 0,76% ao mês.

Observe a tabela abaixo, produzida pela XP:

Lembrando que, com esses dados, o importante é sempre estar em contato com o seu assessor de investimentos, para entender se há a necessidade de ajustar sua estratégia de investimentos, de acordo com o seu perfil de investidor.

Vale ressaltar que instituições que oferecem retornos mais elevados muitas vezes estão associadas a um maior risco de crédito. Portanto, é crucial que o investidor avalie a relação entre risco e retorno da aplicação, indo além do percentual do CDI oferecido.

Melhores opções para 2024:

Diante desse cenário, surge a questão: qual seria a melhor opção para investimentos em 2024?

Em momentos de expectativa de queda na taxa de juros, alternativas em Renda Variável tornam-se mais atrativas historicamente, como evidenciado pelos ciclos de queda e ascensão na bolsa.

Em períodos de corte na Selic, o índice Ibovespa apresenta uma tendência de alta. Nos últimos 20 anos, o Ibovespa valorizou 35% durante esses períodos. O fluxo de investidores estrangeiros e domésticos na bolsa, somado ao valuation descontado em comparação com pares globais e a média histórica, sugere oportunidades em ações brasileiras.

Empresas ligadas a commodities, setores de energia e saneamento como apostas seguras, enquanto empresas de saúde, educação e imobiliárias podem ser opções interessantes para quem busca adicionar um pouco mais de risco à carteira.

Além disso, com a redução da taxa de juros, Fundos de Investimentos, Fundos Imobiliários e Crédito Privado também emergem como opções atrativas para o ano.

Contudo, ressalta-se a importância de manter uma carteira de investimentos diversificada, equilibrando ativos de Renda Fixa e Renda Variável conforme as oportunidades de mercado.

Em síntese, diante da atual conjuntura de queda na taxa de juros, é essencial que os investidores considerem estratégias que se alinhem com as mudanças no cenário econômico, explorando oportunidades em Renda Variável, Fundos de Investimentos e outras alternativas atrativas.

A diversificação da carteira permanece como uma prática fundamental para maximizar retornos e gerenciar riscos. Investir com sabedoria e adaptar-se às condições de mercado é fundamental para otimizar resultados ao longo do tempo.

Você está pronto para maximizar seus investimentos em 2024?

Abra sua conta na Settima Investimentos, agora mesmo, e aproveite as oportunidades que o mercado oferece. Diversifique sua carteira, explore Renda Variável e esteja à frente das mudanças econômicas. Clique aqui para começar sua jornada de investimentos.